「新NISAとiDeCoの違いって何?」

「新NISAが向いている人、iDeCoが向いている人の特徴は?」

「新NISAやiDeCoのメリット、デメリット、注意点は?」

これらの悩みが解決できます。

新NISAとiDeCo、どちらが自分に合っているのかわからないと悩んでいる方は実際多いです。私も始め、違いがよくわからずにいました。

新NISAは短期・中期の資金運用に向いていて、iDeCoは老後資金の準備に適しているんですよね。

本記事では、新NISAとiDeCoの違いとそれぞれ向いている人、上手な運用方法、注意点を解説します。

記事を読めば、「どちらを優先すべきか」が明確になり、自分のライフプランに合った投資方法を選択できます。

2025年6月13日、年金制度改正法が成立しました。今後、内容および施工日(3年以内の政令で定められる予定)が決定しましたら、記事の内容もアップデートしていきます。

【2025年6月13日 iDeCoに関して決まった内容 】

①iDeCoの加入可能年齢の引き上げ(現65歳未満→70歳未満に)

②掛金の上限額がふえる(予定)

③企業型DC:会社掛金額を超えてマッチング拠出ができる

④受け取り時の5年ルールが10年ルールに(2026年1月から)

新NISAとiDeCoの概要

新NISAは短期・中期の資金運用に向いており、iDeCoは老後資金の積み立てに最適です。新NISAとiDeCoの概要について解説します。

新NISAとは?非課税で資産を増やせる制度

新NISAは、2024年から導入された新しい非課税投資制度です。非課税投資枠の大幅な拡大と制度の恒久化がなされました。新NISAには、個人投資家の資産形成を後押しして貯蓄から投資への流れを加速させる目的があります。

新NISAの主な特徴は、下記のとおりです。

| 項目 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | 無期限 |

| 非課税保有限度額 | 最大 1,800万円 | 最大 1,200万円 |

| 口座開設期間 | 恒久化 | 恒久化 |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託限定(旧制度のつみたてNISAと同様) | 上場株式・ETF・投資信託など幅広い商品が対象(除外条件あり) |

| 対象年齢 | 18歳以上 | 18歳以上 |

新NISAの大きな特徴は、非課税期間が無期限になったことです。長期的な視点で資産運用を行えるようになったことで、複利効果を最大限に活用できます。成長投資枠では幅広い商品に投資可能で、積極的な運用を行いたい投資家にとって魅力的です。

» 【新NISAとは?】旧NISAとの違いを初心者にもわかりやすく解説

iDeCoとは?老後資金のため自分で運用する年金制度

iDeCo(個人型確定拠出年金)は、自分で掛金を拠出し運用する私的年金制度です。老後の資金を自分で積み立てて運用できます。2001年に導入され、2017年から加入対象者が大幅に拡大されました。原則として、65歳未満の国民年金被保険者すべての方が加入できます。

加入対象者は、以下のとおりです。

| 国民年金の被保険者区分 | 加入対象者 |

|---|---|

| 第1号 | 20歳以上60歳未満の自営業や個人事業主、学生など |

| 第2号 | 会社員や公務員などの厚生年金被保険者 |

| 第3号 | 第2号被保険者に扶養されている20歳以上60歳未満の配偶者 |

| 任意加入 | 60歳以上65歳未満で、国民年金の保険料の納付済期間が480月に達していない方 20歳以上65歳未満の海外居住者で、国民年金の保険料の納付済期間が480月に達していない方 |

iDeCoでは投資信託や定期預金、保険商品など、比較的安全性の高い商品が中心です。リスクを抑えながら、長期的な年金資金を築きたい方に向いています。受給は原則60歳以降からで、運用益の受取時に、退職所得控除や公的年金等控除が適用されます。運用中の運用益も非課税となるため、長期的な資産形成に最適です。

新NISAとiDeCoの始め方(簡単ステップ)

新NISAとiDeCoの始め方のについても簡単に触れておきます。

新NISAの始め方

- ネット証券で口座を開設

- 入金する

- 積み立てる投資枠(つみたて投資枠or成長投資枠)を決める

- 投資する金融商品を決める

- 積み立てる金額を決めて運用開始

※詳細は下記記事で解説しています

» 【目標3,000万円】30歳からの新NISA(積立)で家族と老後を守る完全ガイド

iDeCoの始め方

- 金融機関を選び、申込書を取り寄せ

- 必要書類を提出(勤務先の証明が必要な場合もある)

- 国民年金基金連合会による審査を経て、掛金の拠出開始

※申し込みから実際の拠出開始まで2〜3か月かかるケースもあります。

新NISAとiDeCoの違いを徹底比較

新NISAとiDeCoの主な違いについて見てみましょう。

大きく、新NISAは「自由度が高い資産形成向け」、iDeCoは「老後資金専用」という性格が明確に分かれます。

新NISAとiDeCoの比較表

新NISAとiDeCoの違いは、以下のとおりです。

| 項目 | 新NISA | iDeCo |

|---|---|---|

| 制度の目的 | 家計の安定的な資産形成 | 老後の年金資金の確保 |

| 開始時期 | 2024年1月1日改正 | 2001年(個人型は2017年から拡大) |

| 年間投資上限額 | 成長投資枠:240万円 つみたて投資枠:120万円 合計:360万円 | 自営業者:81.6万円 会社員:27.6万円 公務員:14.4万円 |

| 生涯非課税限度額 | 1,800万円(うち成長投資枠1,200万円) | なし |

| 非課税期間 | 無期限 | 60歳まで(運用期間中) |

| 対象年齢 | 18歳以上 | 20歳以上65歳未満 |

| 対象商品 | 成長投資枠:上場株式、ETF、REIT、投資信託など つみたて投資枠:長期・積立・分散投資に適した投資信託 | 投資信託、定期預金、保険商品 |

| 税制優遇 | 運用益が非課税 | 掛金が全額所得控除 運用益が非課税(運用期間中) 受取時に退職所得控除や公的年金等控除適用 |

| 資金の引き出し | いつでも可能 | 原則60歳以降 |

| 手数料 | 口座開設 維持費は無料 商品により購入時手数料などが発生 | 加入時や運用中、受取時に各種手数料が発生 |

表にまとまっていると違いが一目瞭然でわかるね!

対象年齢の違い

新NISAは、18歳以上の国内居住者であれば誰でも利用できます。主に若い世代からの資産形成の促進が目的です。大学生や新社会人でも、新NISAを利用して投資を始められます。

iDeCoは、20歳以上65歳未満の国民年金被保険者が対象です。iDeCoは、老後の資金準備を目的としています。

年間投資上限額の違い

新NISAの年間投資上限額は、成長投資枠(240万円/年)と、つみたて投資枠(120万円/年)を合わせて360万円です。旧NISA制度と比べて、大幅に増額されています。年間投資上限額の増額により、積極的な投資家も安定志向の投資家も、十分な非課税枠を利用できるようになりました。

iDeCoの職業別の年額掛金上限は、以下のとおりです。※令和7年改正後

| 職業 | 年額掛金上限 | 月額換算 | ||

|---|---|---|---|---|

| 第1号被保険者(自営業者・フリーランス etc.) | 81万6,000円 | 6万8,000円 | ||

| 第2号被保険者(会社員・公務員) | 企業年金なし(会社員) | 27万6,000円 | 2万3,000円 | |

| 企業年金あり(会社員) | 確定給付企業年金DBに加入 | 24万円 | 2万円 | |

| 企業型確定拠出年金DCのみに加入 | ||||

| 確定給付企業年金DB+企業型確定拠出年金DCに加入 | ||||

| 公務員 | ||||

| 第3号被保険者(配偶者:専業主婦(夫)) | 27万6,000円 | 2万3,000円 | ||

iDeCoは、職業によって年間投資上限額が異なります。iDeCoの拠出限度額は、他の年金制度との兼ね合いで決められているからです。

対象商品の違い

以下のように、新NISAは投資対象商品の幅が広く、投資家の多様なニーズに対応可能です。

新NISAの対象商品は、以下のとおりです。

- 成長投資枠:上場株式、ETF、REIT、投資信託など

- つみたて投資枠:長期・積立・分散投資に適した投資信託

成長投資枠では個別株式への投資もできるため、積極的な運用を行いたい投資家に適しています。つみたて投資枠は、安定的な資産形成を目指す投資家向けです。

iDeCoの対象商品は、以下のとおりです。

- 投資信託

- 定期預金

- 保険商品

iDeCoは老後資金の準備が目的のため、比較的安全性の高い商品が中心となります。ただし、中にはリスクの高い投資信託もあるため、自身のリスク許容度に合わせて選択する必要があります。

目的によって商品の構成も変わってくるのね。

税制メリットの違い

新NISAとiDeCoは、どちらも税制優遇のある制度ですが、内容には大きな違いがあります。

” 新NISA ”の最大の特徴は運用益が全額非課税で、非課税期間が無期限である点です。投資で得た利益には、税金が一切かかりません。

” iDeCo ”の税制メリットは「入口」「中間」「出口」の3段階で受けられます。

- 入口:掛金が全額所得控除の対象となるため、拠出時点で税負担が軽減されます

- 中間:運用中の利益も非課税です

- 出口:退職所得控除や公的年金等控除が適用されるため、受取時にも税制優遇があります

新NISAは運用益の非課税に重点を置いているのに対し、iDeCoは拠出時から受取時まで幅広く税制優遇があるのが特徴です。両制度も長期的に見ると、大きな節税効果が期待できます。自身の状況や目的に応じて選択することが重要です。

iDeCoの税務メリットはホント大きいよね!

出口の税務メリットをしっかり使いきることが重要だね。

資金の引き出しタイミングの違い

新NISAとiDeCoでは、資金を引き出せるタイミングに大きな違いがあります。新NISAは、いつでも自由に引き出し可能です。柔軟性があり、短期・中期の資金運用を考えている方にとって、大きなメリットになります。

以下のような予期せぬ出費や、ライフプランの変更にも柔軟に対応可能です。

- 数年後の住宅購入資金として運用

- 子どもの教育資金の準備

- 急な医療費や車の修理費用の備え

iDeCoは老後の資金準備が目的のため、原則として60歳になるまで資金を引き出せません。しかし、裏を返せば、以下のようなメリットがあると考えられます。

- 強制的に老後資金を確保できる

- 中途解約のリスクがないため、長期的な資産形成に集中できる

- 運用益の再投資が続くため、複利効果を最大限に活用できる

例外として、以下の場合は60歳前でも引き出しが可能です。

- 障害給付金の受給要件に該当した場合

- 死亡した場合(遺族が受け取る)

- 高度障害に該当した場合

新NISAとiDeCoのメリット・デメリット比較

投資制度を選ぶ際、「結局どちらを選ぶべきか?」は多くの人が悩むポイントです。

それぞれの制度のメリット・デメリットを詳しく見た上で、最後に比較表で整理してみましょう。

新NISAの主なメリット

- 運用益がすべて非課税(無期限):通常約20.315%の税負担がゼロに。長期・複利の効きが良い

- いつでも引き出せる流動性:住宅・教育・急な出費にも対応

- 投資対象が幅広い:成長投資枠で株式・ETFも選べる

新NISAの最大の利点は、運用益がすべて非課税になることです。通常であれば株式や投資信託の利益には約20%の税金がかかりますが、新NISAを使えばこれがゼロになります。

また、資金をいつでも引き出せる柔軟性も大きな魅力です。教育費や住宅購入など、数年以内に使う可能性がある資金でも活用できるため、ライフプランに合わせた運用がしやすい制度といえます。

さらに、投資対象の幅広さも強みです。成長投資枠では株式やETFといった商品を選べるため、積極的に資産を増やしたい投資家にも向いています。

新NISAの主なデメリット

- 損益通算・繰越控除が不可:損失時に他口座の利益と相殺できない

- 節税効果は「運用益非課税」に限定: iDeCoほどの節税はできない

- 短期的な売買に走るとリスクが大きい:新NISAは「長期・積立・分散」を前提とした制度

一方で、新NISAには注意点もあります。まず、損失を出しても損益通算ができないという点です。通常の課税口座であれば他の利益と相殺できますが、新NISAではそれができないため損失リスクを抱えたままになります。

また、節税効果は運用益の非課税に限定されており、iDeCoのように掛金控除や受取時の控除はありません。税金対策を主目的とする人にとっては物足りない部分があるでしょう。

さらに、短期的な売買に走るとリスクが大きい点にも注意が必要です。新NISAは「長期・積立・分散」を前提とした制度です。非課税の恩恵を最大限に活かすには、じっくり時間をかけて投資を続けることが前提になります。短期売買を繰り返すと市場の変動リスクをもろに受けやすく、制度の利点を十分に活かせない可能性が高いのです。

新NISAって、いつでも引き出して使えるという安心感はあるよね!

iDeCoの主なメリット

- 入口の節税:掛金が全額所得控除→年収が高いほど効く。

- 中間の非課税:運用益も非課税→長期で税コスト最小化。

- 出口の節税:受取時に控除(一時金=退職所得控除/年金=公的年金等控除)。

- 老後資金を強制的に積み立て:使ってしまうリスクを回避。

iDeCoの最大の強みは、節税効果の大きさです。掛金は全額所得控除の対象となり、所得税・住民税を直接的に軽減できます。年収が高い人ほど控除の恩恵も大きくなります。加えて、運用益も非課税であり、さらに受取時にも退職所得控除や公的年金等控除が適用されます。

つまりiDeCoは「入口・中間・出口」の3段階すべてで税制優遇を受けられる、非常に優れた制度です。

また、強制的に老後資金を積み立てられるのも特徴です。原則60歳まで引き出せないため途中で資金を使ってしまう心配がなく、老後資金を確実に形成できます。

iDeCoの主なデメリット

- 原則60歳まで引き出し不可:流動性が実質ゼロ。

- 各種手数料が発生:加入・運用・受取時などのコストに注意。

- 商品ラインナップに差:金融機関次第で選択肢が限られる。

ただしiDeCoにも弱点があります。最大のデメリットは、原則60歳まで引き出せないことです。途中で資金が必要になっても対応できないため、流動性はゼロに近い制度といえます。

さらに、手数料がかかる点も忘れてはいけません。加入時や運用中、受取時にコストが発生し、長期的に見ると手数料負担が積み重なります。

もう一つの課題は、商品ラインナップの制限です。金融機関ごとに取り扱える投資信託や保険商品が決まっており、自分が選びたい商品が必ずしも見つかるとは限りません。

iDeCoの節税効果は大きな魅力よね!

メリット・デメリット比較表

| 項目 | 新NISA | iDeCo | 補足説明 |

|---|---|---|---|

| 運用中の利益(非課税) | 運用益がすべて非課税(無期限) | 運用益が非課税 | 両制度とも課税ゼロ |

| 掛金の節税(入口) | なし | 全額所得控除あり | iDeCoは毎年の所得税・住民税を軽減 |

| 受取時の節税(出口) | なし | 一時金=退職所得控除/年金=公的年金等控除 | iDeCoは出口でも優遇 |

| 資金の引き出し自由度 | いつでも可能 | 原則60歳以降のみ | 流動性は大きく異なる |

| 年間上限額 | 年360万円(合計枠) | 14.4万〜81.6万円(職業別) | iDeCoは企業年金の有無で変動 |

| 投資対象 | 株式・ETF・投信など幅広い | 投信・定期預金・保険 | iDeCoは元本確保型も選べる |

| 手数料 | 口座は原則無料(商品購入手数料等は発生) | 加入・運用・受取に手数料が必要 | 長期で効くので要注意 |

| 損益通算 | 不可 | そもそも課税外 | NISA口座は他口座と相殺不可 |

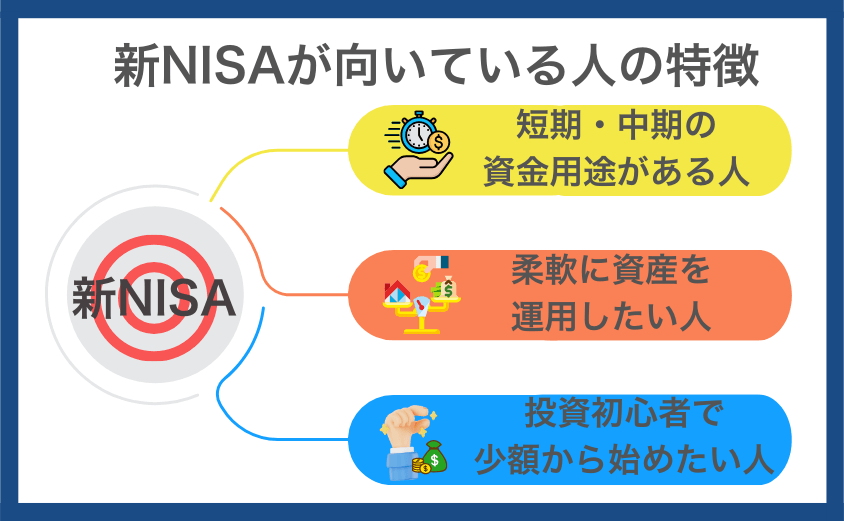

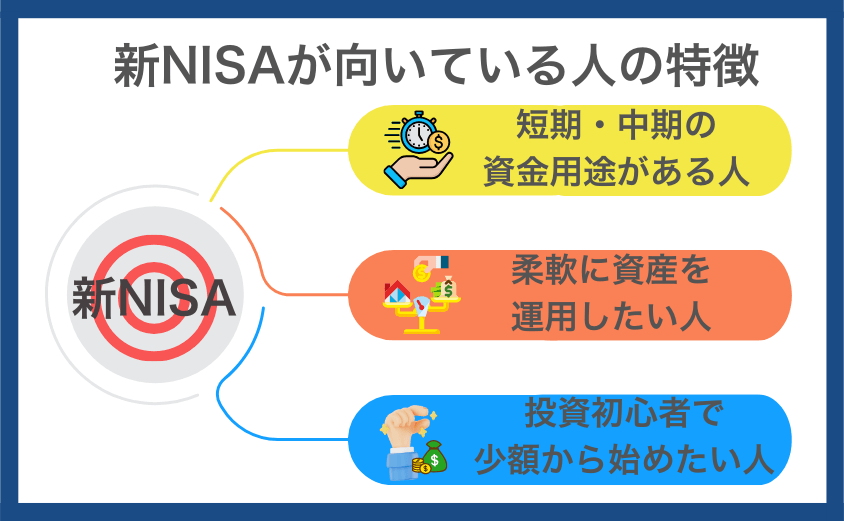

新NISAが向いている人の特徴

新NISAは、以下のような方に適しています。

- 短期・中期の資金用途がある人

- 柔軟に資産を運用したい人

- 投資初心者で少額から始めたい人

短期・中期の資金用途がある人

新NISAは、数年以内に使う可能性のある資金の運用に最適です。住宅資金の頭金として500万円を準備したい場合、新NISAの運用によって非課税で資産を増やせる可能性があります。高校や大学の入学金・授業料のために300万円を用意したい場合でも、新NISAで運用すれば税金を気にせず資産形成が可能です。

予期せぬ医療費や車の修理費用など、突発的な出費に備えて100万円程度を運用したい場合でも利用できます。新NISAは資金をいつでも引き出せるため、ライフプランの変化にも柔軟に対応可能です。当初は住宅購入を考えていて途中から海外留学に変更した場合でも、すぐに資金を活用できます。

柔軟に資産を運用したい人

新NISAは、幅広い金融商品に投資できる柔軟性が魅力です。新NISAでは個別株式やETF、REIT、投資信託など、さまざまな商品に投資できます。

自分の関心や市場の動向に応じて、柔軟に投資先を選ぶ点は大きな魅力です。市場の変化に応じて、投資先を変更したい方にもおすすめです。

景気の良いときは株式の比率を高め、景気が悪いときは債券の比率を増やすなど、経済状況に応じて柔軟に投資先を変更できます。また、成長投資枠では個別株式への投資も可能なため、企業分析をして自ら銘柄を選びたい方にも最適です。

投資初心者で少額から始めたい人

新NISAは、多くの証券会社がオンラインでの口座開設に対応しており、スマートフォンからでも数分で開設手続きが完了します。

ネット証券では、毎月100円の少額からでも始められます。毎月5千円、年間6万円の投資だったとしても、20年間続ければ120万円の投資となり、複利効果で大きく増える点は魅力です。

30歳から月々1万円ずつ投資信託に積み立てる場合を考えます。年間12万円の投資を30年間続けた場合、年利5%で複利計算すると、以下のとおりです。

- 元金:360万円

- 最終金額:約830万円

- 運用益:約470万円

上記の場合、最終金額である830万円が非課税で受け取れます。メリットは大きいです。

iDeCoが向いている人の特徴

iDeCoは、以下のような方に適しています。

- 老後資金をしっかり積み立てたい人

- 節税効果を最大限に活用したい人

- 長期的に投資を続けられる人

老後資金をしっかり積み立てたい人

公的年金だけでは老後の生活に不安がある場合、iDeCoを活用することで追加の年金を確保できます。

仮に30歳から60歳までの間、毎月2万円を拠出した場合を考えてみしょう。運用利回り年3%だった場合、約936万円の資産形成が可能です。iDeCoは60歳まで引き出せないため、誘惑に惑わされず、確実に老後資金を積み立てられます。

40歳から毎月3万円を拠出したとすると、60歳までに720万円(運用益を除く)を積み立てられます。運用利回りが年3%だった場合、最終的に約954万円の資産形成が可能です。中途解約のリスクもないため、長期的な視点で資産形成に取り組めます。

節税効果を最大限に活用したい人

iDeCoの掛金は全額所得控除の対象となるため、現在の税負担を軽減できます。年収600万円の方が年間24万円をiDeCoに拠出したとすると、所得税と住民税合わせて約7万円の節税が可能です。所得が高いほど、所得控除の効果が大きくなります。

年収1,000万円の方の場合だと、年間27.6万円(会社員の上限)を拠出すると、約9万円の節税が可能です。iDeCoは「入口・中間・出口」の3段階で税制優遇があるため、長期的に見ると大きな節税効果が期待できます。

30年間で1,000万円の資産形成ができた場合、通常の投資と比べて、数百万円の税金が節約可能です。

長期的に投資を続けられる人

iDeCoは毎月の掛金を継続的に拠出する必要があるため、安定した収入がある方に向いています。正社員として働いている人や、安定した事業収入がある自営業者などが該当します。元本確保型の商品も選択できるため、株式投資に不安がある方でも安心して運用可能です。

新NISAとiDeCoの上手な運用方法

新NISAとiDeCoを効果的に活用するための以下の運用方法を紹介します。

- 段階的に活用:まずは新NISAで投資に慣れ、その後iDeCoを追加

- 節税+運用の組み合わせ:iDeCoの控除で節税 → 浮いた分を新NISAで運用

- バランス型:新NISAで積極運用、iDeCoで安定運用

新NISAとiDeCo、双方を活用・併用したいと考えている方は参考にしてください。

段階的に活用

新NISAから始め、慣れてきたらiDeCoを併用する段階的なアプローチがあります。

初めは、毎月1万円からつみたて投資枠で投資信託を購入して投資の基本を学び、市場の動きに慣れることです。投資に慣れてきたら、iDeCoの活用を検討しましょう。

新NISAで1年間程度運用した後にiDeCoを開始することで、税制優遇を活用しながら老後資金の準備を始められます。最終的には、両制度を併用して総合的な資産形成を目指します。新NISA(年間120万円)とiDeCo(年間24万円)を併用すると、短期・中期の資金と老後資金の確保が両立可能です。

» 【超簡単】新NISA積立シミュレーションを紹介-NISA枠を活用する具体的な方法

節税+運用の組み合わせ

iDeCoで所得控除を受けてから、余剰分を新NISAに上乗せするパターンです。

年間24万円をiDeCoに拠出して、7万円の節税効果を得られたとしましょう。所得控除で浮いた資金(7万円)を新NISAに投資します。節税効果で得られた7万円を新NISAの積立に回すことで、追加の投資資金を確保可能です。

iDeCoによる所得控除と新NISAの運用益非課税という二重の税制優遇を享受できます。

バランス型

新NISAでは積極投資、iDeCoでは守りを意識して投資を行うパターンです。

新NISAでは、中期的な資金運用や積極的な投資を行います。成長投資枠などで個別株式やハイリスク・ハイリターンの投資信託がおすすめです。

iDeCoでは、長期的な老後資金の確保を目指し、安定性の高いインデックスファンドや債券型の投資信託を選択します。

新NISAの成長投資枠で月10万円を株式に投資し、iDeCoで月2万円を債券ファンドに投資するイメージです。リスクの異なる運用を組み合わせてバランスを取ることで、全体的なリスク調整ができます。

両方お任せ!新NISAもiDeCoもできるネット証券3選

ここでは、新NISAとiDeCoの両方が可能なネット証券を3つ紹介します。どの証券会社もスマホ1つで簡単にやり取りできるので、いつでもどこでも時間と場所を選ばないネット証券がおすすめです。

【1,200万口座突破】楽天証券なら資産が増えてポイントも貯まる!

楽天ポイントで投資ができるのが最大の強み。日常の買い物やカード利用で貯めたポイントを投資に回したい人におすすめ。初心者でもアプリが使いやすく、楽天経済圏を活用している人なら特に相性がいいです。

楽天経済圏を使っているなら、楽天証券がおすすめ!貯めた楽天ポイントを積立投資にも使えて、楽天市場でお買い物をするポイント倍率もアップします。初心者にとって使いやすい取引ツールでスムーズに取引できますよ!

迷ったらココ!グループシナジーを活かしたサービス内容は圧巻!

短期的な資金も優遇された金利でオトクに増えるので、おすすめの証券会社です!

【口座開設数No.1】初心者からプロまで満足できるSBI証券

取扱商品数が国内トップクラスで、米国株・海外ETFまで幅広くカバー。さらに「三井住友カード積立」でポイント還元があり、低コスト投資信託(eMAXIS Slim、SBI・Vシリーズなど)のラインナップも充実。とにかく投資効率を重視したい人に最適です。

- つみたて投資枠の取扱商品が業界最多

- 三井住友カードのクレカ積立でポイントが貯まる

- 投資初心者へのセミナー動画などサポートが手厚い

- 連携できる住信SBIネット銀行の利便性が良い

豊富な投資商品を取り扱い、手数料は業界最安水準と最高の取引環境を提供しているSBI証券!日々の買い物で貯まったVポイントやPontaポイントで積立投資もできます。無料セミナー動画やオンラインセミナーも開催しており、初心者からプロまで最新情報を常にゲットできますね!

住信SBIネット銀行は、送金に関する使い勝手がとてもいいので重宝しています。

人気のSBI Vシリーズに投資するなら、SBI証券1択ですね!

【NTTドコモグループ】マネックス証券ならdポイントがつかえる・貯まる!

特に米国株に強みを持ち、取扱銘柄数は業界最多水準。分析ツールやスクリーニング機能が充実しているので、個別株を研究しながら投資したい人に向いています。米国株を本格的にやりたい人には特におすすめです。

- 「dカード積立」で最大3.1%分のdポイントが貯まる!

- 「dアカウント連携」で、投資信託の保有残高に応じたポイントを付与!

- ドコモユーザーならお得に活用できる

ドコモ経済圏のかたなら、マネックス証券がおすすめ!「dカード」を使った積立投資(クレカ積立)や、NTTドコモの料金プラン「eximo ポイ活」との連携など、お得なサービスを次々に開始。NTTドコモの住信SBIネット銀行買収もあり、今後の銀行との連携も注目です。

NTTドコモが次々と傘下に証券、銀行とおさめてきており、マネックス証券の今後のサービス連携は大注目です!

新NISAとiDeCo、利用時の注意点とリスク管理

新NISAもiDeCoも資産形成に有効な制度ですが、利用する際にはいくつかの注意点があります。制度の仕組みを理解しないまま始めてしまうと、思わぬリスクを抱える可能性もあるため、事前にチェックしておきましょう。

- 投資には元本保証がない(一部のiDeCo商品を除く)

- 流動性と引き出し制限に注意

- 金融機関や商品による手数料の違い

- iDeCoの掛金変更には制限がある

- 市場変動リスクを理解し、分散投資を心がける

投資には元本保証がない

まず大前提として、新NISAもiDeCoも投資である以上、元本保証はないという点です(一部のiDeCoの定期預金や保険商品を除く)。

株式や投資信託は市場の変動によって価値が下がる可能性があり、期待したリターンが得られないこともあります。特に新NISAの成長投資枠で株式に投資する場合は、短期的な値動きに惑わされない姿勢が重要です。

投資信託でも、運用成績によっては元本割れのリスクがあります。

投資リスクを理解した上で、自分のリスク許容度に合わせて投資判断を行うことが大切です。

流動性と引き出し制限に注意

資産運用では「必要なときにお金を引き出せるかどうか」が重要なポイントです。新NISAとiDeCoでは、この点に大きな違いがあります。

- 新NISA:いつでも引き出せる柔軟性がある一方、短期売買を繰り返すと非課税メリットを活かせません。長期投資を前提に活用することが大切です。

- iDeCo:原則60歳まで引き出せません。制約は厳しいですが、その分「老後資金を確実に積み立てられる」仕組みになっています。余裕資金で利用するのが鉄則です。

金融機関や商品による手数料の違い

金融機関や商品によって発生する手数料の差は注目すべき点です。長期投資ではこの差が将来の資産額に大きく影響します。

- 新NISA:口座開設や維持費は無料。ただし投資信託の信託報酬など商品ごとのコストには注意が必要です。低コストのファンドを選ぶのが基本です。

- iDeCo:加入・運用・受取にそれぞれ手数料がかかります。金融機関によって負担が変わるため、運営管理手数料が安く、商品ラインナップが豊富なところを選ぶのがおすすめです。

iDeCoの掛金変更には制限がある

iDeCoでは、掛金額を変更できるのは年1回のみです。

途中で収入状況が変わっても柔軟に増減できないため、無理のない金額から始めることが大切です。

一方で、運用商品の配分変更やスイッチングは随時可能なので、投資方針の見直しには活用できます。

市場変動リスクを理解し、分散投資を心がける

投資は常に市場変動の影響を受けます。株式市場の下落や金利の上昇、為替変動などで資産価値が減少する可能性があります。

このリスクを和らげるには、分散投資が不可欠です。

新NISAでは株式・投信・ETFなど幅広い商品を組み合わせ、iDeCoでは元本確保型商品と投資信託をバランス良く組み合わせるなど、自分のリスク許容度に応じたポートフォリオを作りましょう。

市場の変動は予測が難しく、短期的には大きな損失を被る可能性もあります。

しかし、長期視点・分散投資を心がけることで市場変動のリスクの軽減が可能ですよ。

まとめ まずは新NISAを始めて積立投資の流れを知ろう

新NISAとiDeCoは、どちらも資産形成に役立つ優れた制度です。各特徴を理解し、自分の状況に合わせて選択しましょう。

併用も可能です。投資の際に重要なのは、継続的に投資を行い、長期的な視点で資産形成に取り組むことです。

市場の短期的な変動に一喜一憂せず、自分の目標に向かって着実に積み立てを続けることが、成功への近道となります。

定期的に自分の投資方針や資産配分を見直すことも大切です。ライフステージの変化や経済環境の変化に応じて、新NISAとiDeCoの活用方法を柔軟に調整しましょう。

投資にはリスクが伴うことを忘れず、自己責任の原則を守りながら取り組む姿勢が大切です。わからないことがあれば、金融機関や専門家に相談し、十分理解した上で投資をしましょう。

新NISAやiDeCoを活用し将来に向けた準備を進めれば、より豊かな人生設計が可能です。

よくあるQ&A

- 新NISAとiDeCoは併用できる?

-

はい、併用可能です。新NISAは短期・中期資金、iDeCoは老後資金と役割を分けるのが賢い使い方です。

- 新NISAとiDeCo、どちらを優先すべき?

-

流動性を重視するなら新NISA、節税と老後資金を優先するならiDeCoがおすすめです。ライフプランに合わせて判断しましょう。

- iDeCoの制約は?(掛金変更・解約など)

-

掛金の増減は年1回のみ可能です。また原則60歳まで途中解約できません。柔軟性が低いため、余裕資金で利用しましょう。

- 新NISAとiDeCoは同時にいくらまで投資できる?

-

新NISAは年間最大360万円、iDeCoは職業によって14.4万~81.6万円まで拠出可能です。両制度をフル活用すれば年間400万円以上の非課税投資ができます。

- 新NISAとiDeCoを同じ金融機関で始めるべき?

-

必ずしも同じである必要はありません。ただし口座管理や投資商品の選びやすさを考えると、同じネット証券でまとめた方が便利な場合もあります。